Quando foi nomeada CEO da Avon, em maio de 2012, Sheri McCoy tinha no currículo uma trajetória de trinta anos na Johnson & Johnson. Na empresa, liderou a área global de pesquisa e desenvolvimento, entre outras divisões. E se acostumou a figurar no ranking das mulheres de negócios mais poderosas do mundo, elaborados por revistas como Fortune e Forbes. No entanto, todas essas credenciais não impediram que a contratação da executiva fosse alvo da desconfiança de parte dos investidores da gigante de cosméticos. Passados quase seis anos, Sheri e a Avon entraram definitivamente na berlinda. Em uma crise sem precedentes em seus 132 anos de história, a companhia acumula uma série de resultados muito aquém das expectativas de acionistas e do mercado.

Sob pressão, a executiva comunicou, em agosto de 2017, que deixará o cargo no fim de março. Mas nem mesmo o anúncio foi capaz de acalmar os ânimos. Na segunda-feira 29, uma carta enviada por investidores ativistas ao Conselho de Administração voltou a reforçar as incertezas quanto ao futuro da Avon. O grupo, liderado pelos fundos Barington Capital, Sha Capital e NuOrion Partners, que, juntos, detêm 3,5% da operação, pediu que a companhia explore alternativas estratégicas, incluindo uma possível venda da empresa ou de parte de seus ativos.

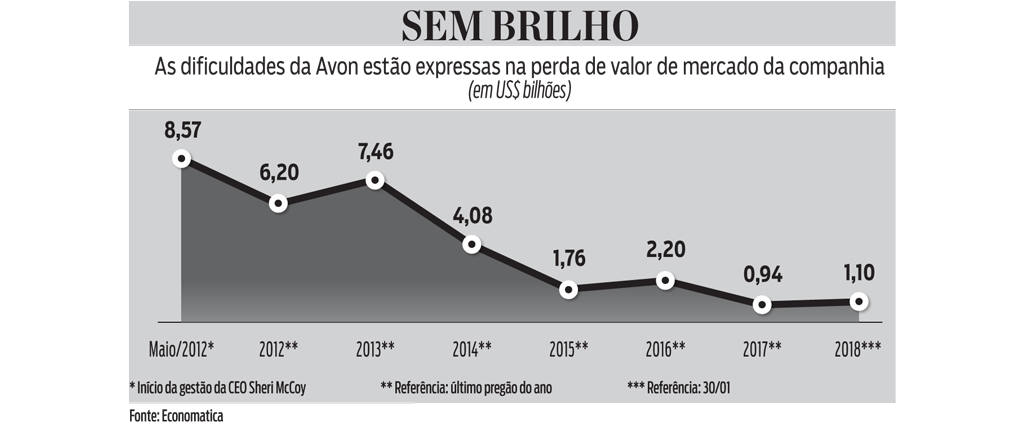

O grupo disse estar extremamente desapontado com o desempenho operacional e das ações da Avon. “Não vemos motivo para seguir aguardando uma reviravolta de um conselho que supervisionou uma enorme destruição de valor para o acionista.” Desde que Sheri assumiu a posto, o valor de mercado da companhia caiu cerca de 87%, para US$ 1,1 bilhão (veja o quadro ao final da reportagem). A empresa, que faturou US$ 11,3 bilhões em 2011, fechou o ano de 2016 com uma receita de US$ 5,7 bilhões, em 2016. Procurada pela DINHEIRO, a Avon não concedeu entrevista.

Os investidores também criticaram a lentidão para a escolha de um novo CEO. E questionaram as estratégias implantadas nos últimos cinco anos, como a venda de 80% dos negócios da Avon na América do Norte para o fundo de investimento Cerberus. Fechado em dezembro de 2015, por US$ 605 milhões, o acordo envolveu ainda a cessão de 16% da operação global. Na época, James Mitarotonda, fundador do Barington Capital e um dos mais ferrenhos opositores à gestão de Sheri, afirmou que essas fatias foram vendidas por um preço de “queima de estoque”. Depois da transação, Sheri McCoy anunciou um plano de transformação de três anos. A iniciativa, no entanto, ainda não trouxe resultados. E, para os analistas consultados pela DINHEIRO, a razão por trás desse insucesso é o fato de que a Avon segue sem atacar os principais elementos por trás de sua derrocada.

Destacada pelos próprios investidores como um dos ativos de maior valor da companhia, a subsidiária brasileira, que responde por cerca de 26% da receita globa.l, ajuda a ilustrar os principais desafios da Avon. A insistência em investir, unicamente, no modelo de vendas diretas é o principal equivoco, segundo analistas. “Todas as empresas estão apostando na diversificação de canais. E a Avon não percebeu essa transformação”, diz Eduardo Terra, presidente da Sociedade Brasileira de Varejo e Consumo. A Natura, que por muito tempo também foi questionada por seguir essa mesma abordagem da Avon, começou, em 2016, a inaugurar suas lojas físicas. “Esse movimento multicanal é irreversível. Nenhuma empresa sobreviverá se não seguir essa trilha”, afirma Marcelo Pinheiro, fundador da consultoria DirectBiz.

Mesmo em seu “território”, a Avon vem sofrendo perdas. Conhecido por seu modelo de franquias, o Grupo Boticário passou a investir também em vendas diretas, com a marca Eudora, a partir de 2011. De uma participação de mercado de 7,8% no segmento de beleza e de cuidados pessoais, na época, a empresa saltou para uma fatia de 10,6%, em 2016, segundo a Euromonitor. E desbancou, da terceira posição, a Avon, que, nesse intervalo, caiu de 8% para 6%. O surgimento de novos concorrentes no chamado porta a porta, como a Hinode, também ajudou a dificultar o cenário para a Avon. Com mais opções disponíveis, as consultoras passaram a dividir, ou mesmo priorizar, seu tempo com as vendas de produtos de outras marcas. Com um exército global de 6 milhões de consultoras, sendo 1,5 milhão no Brasil, a companhia tem registrado um recuo médio global, nesse quesito, de 3% nos últimos trimestres.

No entanto, caso a venda da operação seja o caminho escolhido pela Avon, esse batalhão de vendas é um dos principais atrativos. E a francesa Coty, que comprou a divisão de cosméticos da Hypermarcas, em 2015, por R$ 3,8 bilhões, é apontada como um dos nomes para os quais um acordo faria mais sentido, especialmente no Brasil, quarto maior mercado global de cosméticos, com um faturamento de US$ 29,2 bilhões, em 2016. “A Coty complementaria a compra da Hypermarcas e teria um bom ativo para desenvolver seu modelo de vendas diretas”, diz Kloe Angelopoulou, analista do mercado de beleza e moda da Euromonitor.

Para Ali Dibadj, vice-presidente sênior da consultoria Sanford C. Bernstein, a venda da operação é a melhor alternativa na mesa para a Avon. “Hoje, a empresa não tem recursos suficientes para implantar todas as transformações necessárias para recuperar sua relevância”, diz. No entanto, o analista não coloca todo o peso do estágio em que a empresa chegou na gestão de Sheri McCoy. “Vários executivos, entre eles Sheri, tentaram consertar o negócio. Mas a situação é muito difícil. Não importa quem esteja no comando. Não há como executar. A Avon parou no tempo.”